Theo giới phân tích, thị trường tài chính tiêu dùng còn nhiều dư địa tăng trưởng bởi quy mô dư nợ vay tiêu dùng của Việt Nam mới chỉ chiếm khoảng 27,17% GDP so với tỷ lệ trung bình 60-70% GDP của các nước trong khu vực châu Á. Tuy nhiên, trước khi đánh thức tiềm năng, cần gia cố cơ sở hạ tầng cho thị trường, bao gồm ba vấn đề: hành lang pháp lý chặt chẽ liên quan đến lãi suất cho vay, thu hồi nợ và hệ thống chấm điểm tín dụng cá nhân đủ tiêu chuẩn…

Theo Hiệp hội Ngân hàng Việt Nam, tính đến 31/12/2022, tổng dư nợ của 16 công ty tài chính do Ngân hàng Nhà nước cấp phép đạt trên 220 nghìn tỷ đồng, chiếm tỷ lệ 1,87% so với tổng dư nợ toàn nền kinh tế và 8,5% dư nợ cho vay tiêu dùng toàn hệ thống; qua đó, hỗ trợ khoảng 30 triệu người tiếp cận vốn vay với dư nợ bình quân khoảng 35-50 triệu đồng.

TÀI CHÍNH TIÊU DÙNG PHI CHÍNH THỨC NỞ RỘ

Ông Lê Xuân Đồng, Giám đốc điều hành Khối Dịch vụ nghiên cứu thị trường và Tư vấn, FiinGroup, cho biết hiện nay thị trường tài chính tiêu dùng bao gồm kênh tín dụng chính thức và phi chính thức.

Kênh chính thức được cung cấp từ các tổ chức tín dụng cấp phép bởi Ngân hàng Nhà nước và hoạt động theo Luật Các tổ chức tín dụng, gồm ngân hàng thương mại và công ty tài chính.

Kênh phi chính thức bao gồm các chuỗi cửa hàng cầm đồ và các tiệm cầm đồ nhỏ lẻ, các công ty cho vay ngang hàng (P2P lenders), các công ty cho vay trong ngày, các apps cho vay (Payday lenders) và các công ty Fintech cung cấp dịch vụ mua trước trả sau (Buy Now Pay Later – BNPL).

Theo đại diện của FiinGroup, thị trường tài chính tiêu dùng đóng vai trò quan trọng trong việc đáp ứng nhu cầu vốn phục vụ sinh hoạt và tiêu dùng của người dân, đặc biệt là nhóm khách hàng yếu thế, không thể tiếp cận được vốn vay từ các ngân hàng thương mại. Đây cũng là một thị trường có tiềm năng tiếp tục tăng trưởng tốt trong tương lai khi quy mô dư nợ vay tiêu dùng của Việt Nam mới chỉ chiếm khoảng 27,17% GDP so với tỷ lệ trung bình từ 60-70% GDP tại các quốc gia châu Á khác như Trung Quốc, Nhật Bản, Singapore, Thái Lan, Malaysia…

Ngoài ra, Việt Nam được xem là một trong những quốc gia châu Á có thị trường tài chính tiêu dùng giàu tiềm năng với dân số 100 triệu người, độ tuổi trung bình trẻ (33,7 tuổi) cùng với sự phát triển kinh tế ổn định, mức tiêu dùng của người dân ngày càng tăng.

Tuy nhiên, do sự tăng trưởng nhanh và khuôn khổ pháp lý, cơ sở hạ tầng cho thị trường chưa hoàn thiện, nên thời gian qua đã xảy ra nhiều vấn đề gây bức xúc dư luận liên quan đến lãi suất cho vay và thu hồi nợ.

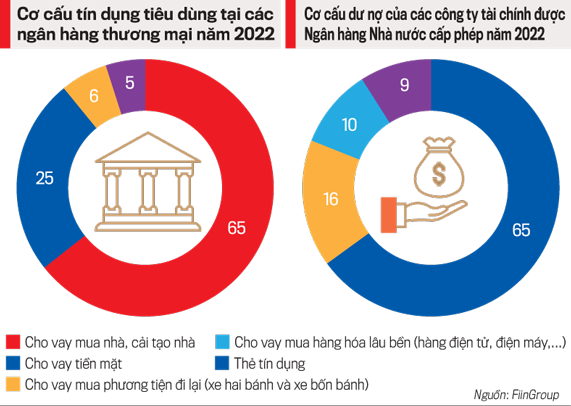

Theo dữ liệu từ FiinGroup, các ngân hàng thương mại chủ yếu cho vay các khách hàng có thu nhập ổn định, có tài sản đảm bảo hoặc lịch sử tín dụng tốt với các sản phẩm có giá trị khoản vay cao, thời gian dài. Cơ cấu tín dụng tiêu dùng tại các ngân hàng thương mại năm 2022 như sau: cho vay mua nhà, cải tạo nhà: 65%; cho vay tiền mặt: 25%; cho vay mua phương tiện đi lại (xe hai bánh và xe bốn bánh): 5,5 -6%; thẻ tín dụng: 5%.

Trong khi đó, các công ty tài chính được Ngân hàng Nhà nước cấp phép tập trung cho vay nhóm khách hàng thu nhập thấp với các sản phẩm cho vay tín chấp, giá trị khoản vay nhỏ, thời gian ngắn. Năm 2022, cơ cấu dư nợ của các công ty tài chính như sau: cho vay tiền mặt 65%; cho vay mua phương tiện đi lại (xe hai bánh và xe bốn bánh): 16%; cho vay mua hàng hóa lâu bền (hàng điện tử, điện máy,…): 10%; thẻ tín dụng: 9%.

Về đối tượng cho vay, các ngân hàng thương mại chiếm lĩnh toàn bộ nhóm khách hàng có thu nhập trung bình từ 20 triệu đồng/tháng trở lên. Đối với nhóm khách hàng có thu nhập trung bình từ 7-20 triệu đồng/tháng, các công ty tài chính và ngân hàng cùng khai thác. Với mức thu nhập từ 4-7 triệu đồng/tháng, khách hàng chủ yếu vay qua công ty tài chính và các kênh cho vay phi chính thức.

Đặc biệt, nhóm khách hàng dưới chuẩn ngân hàng (underbank) có thu nhập dưới 4 triệu đồng/tháng thì không tiếp cận được các tổ chức tín dụng, mà thường tìm đến các kênh phi chính thức, như: cầm đồ, P2P, các apps cho vay…

Các loại hình cho vay tiêu dùng phi chính thức bùng nổ trong thời gian gần đây, hoạt động theo các quy định tại Bộ luật Dân sự 2015. Đối với các hình thức cho vay ngang hàng (P2P Lending), cho vay theo ngày (Payday Lending), các bên cung cấp dịch vụ là các công ty Fintech (công nghệ tài chính), các apps cho vay…

Dịch vụ mua trước trả sau (BNPL) cho phép người tiêu dùng mua sản phẩm trước, sau đó thanh toán hóa đơn thành nhiều khoản nhỏ. Các bên cung cấp dịch vụ là các công ty Fintech, ví điện tử, nhà bán lẻ, nền tảng thương mại điện tử liên kết với các tổ chức tín dụng như ngân hàng thương mại, công ty tài chính.

Khoảng 5 năm trở lại đây, chuỗi cửa hàng cầm đồ phát triển nhanh chóng với mạng lưới rộng khắp tại nhiều tỉnh, thành trong cả nước. Những chuỗi cầm đồ này hoạt động theo Giấy đăng ký kinh doanh được Sở Kế hoạch và Đầu tư các tỉnh, thành phố cấp phép và tuân theo các quy định về ngành nghề kinh doanh có điều kiện (Nghị định 96/2016), được phép cung cấp các khoản vay cầm cố, có tài sản đảm bảo.

LỖ HỔNG TRONG KIỂM SOÁT LÃI SUẤT VÀ THU HỒI NỢ

Theo các chuyên gia, Việt Nam đang thiếu các quy định và cơ chế kiểm soát trần lãi suất cho vay và các loại phí kèm theo đối với các hình thức tài chính tiêu dùng phi chính thức.

Đối với các tổ chức tín dụng (ngân hàng, công ty tài chính), Ngân hàng Nhà nước có cơ chế kiểm soát lãi suất cho vay tiêu dùng như sau: (i) lãi suất được xác định dựa trên thỏa thuận với khách hàng nhưng cần thông báo với Ngân hàng Nhà nước về khung lãi suất cho vay và áp dụng thống nhất toàn hệ thống; (ii) không thu thêm bất kỳ khoản phí nào khác; (iii) được Ngân hàng Nhà nước định hướng kiểm soát mức lãi suất cho vay để hỗ trợ khách hàng trong phân khúc thu nhập thấp.

Đối với các hình thức cho vay tiêu dùng phi chính thức, hoạt động theo các quy định tại Bộ luật Dân sự 2015 và chỉ bị kiểm soát trần lãi suất cho vay tối đa 20%, không hạn chế về các phí dịch vụ. Do đó, lãi suất thực tế mà khách hàng phải trả có thể lên tới vài chục phần trăm, thậm chí vài trăm %/năm, vì ngoài lãi suất cho vay (1,3%/tháng), các bên cho vay phi chính thức thường cộng thêm hàng loạt loại phí, như: phí thẩm định (thông thường 1,4%/tháng); phí quản lý tài sản đảm bảo từ 3- 5%/tháng; phí khởi tạo khoản vay…

Hiện nay, 16 công ty tài chính được cấp phép đang cùng khai thác 2 tệp khách hàng với các kênh cho vay phi chính thức là khách hàng thu nhập thấp và khách hàng dưới chuẩn ngân hàng. Điều này khiến các công ty tài chính đang bị đánh đồng với các bên cho vay nặng lãi.